概要

先日新築物件を借りて引っ越しをしたのですが、引っ越し先を選定する際に最も重要視したのが所有物件へのアクセスが良いことでした。

引っ越し先は所有物件(3棟)からいずれも車で20分程度で通える立地にあるので自主管理するうえでストレスがかなり軽減しました。

先日ブログに書いた夜逃げされたゴミ屋敷をGW期間中ずっと通って原状回復しましたが、物件までの距離が近いため通うことが苦痛でなく原状回復に集中することができました。

物件は法人で借りて役員社宅という形態を取ることで節税を図っています。

今回は役員社宅とする場合の注意点について記載したいと思います。

役員社宅の概要

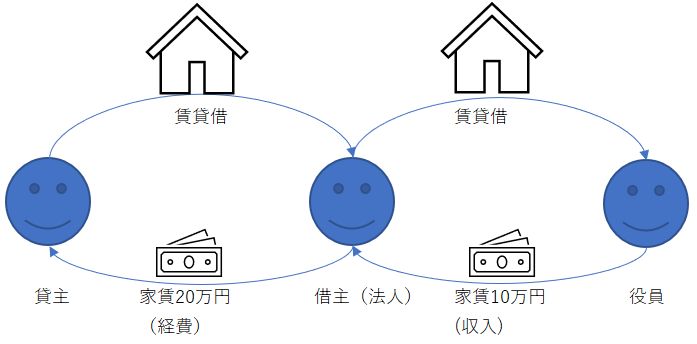

役員社宅のイメージは下記のような感じです。

例えば法人名義で家賃20万円の住宅を借りて役員(今回は私自身)に社宅として10万円で貸す場合、20万円-10万円=10万円を経費として計上できます。

役員に社宅として5万円で貸す場合だと20万円-5万円=15万円を経費として計上できるため節税効果は高いです。したがってできるだけ役員に貸した場合の賃料を低く抑えたいところです。

ところが役員に貸した場合の賃料は適当に決めていいわけではなく、国税庁は役員に対して社宅を貸与する場合の「賃貸料相当額」の計算式を公開しています。

次の(1)から(3)までの合計額が賃貸料相当額になります。

(1)(その年度の建物の固定資産税の課税標準額)×0.2パーセント

(2)12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

(3)(その年度の敷地の固定資産税の課税標準額)×0.22パーセント

上記計算式で「賃貸料相当額」を計算できない場合は法人名義で借りた賃料の50%を役員に対する賃貸料として設定すれば問題なく認めてもらえます。

ですが上記計算式で「賃貸料相当額」を計算した場合は大体法人名義で借りた賃料の10%~20%程度まで下げることができ節税効果は高くなるのでより節税したい場合は上記計算式で「賃貸料相当額」を計算したほうがいいです。

借りている住宅の固定資産税の課税標準額を調べる方法は、貸主に問い合わせて教えてもらう(物件所有者は毎年固定資産税の課税明細書が送られてくるのでそこに記載されている)のが手っ取り早いですが、貸主が教えてくれない場合は都内の場合は都税事務所へ行って賃貸借契約書を持っていけば調べることができます。

新築には適用が難しい

上記の通り役員社宅は上記計算式に則って「賃貸料相当額」を設定すれば節税効果は極めて高いのですが、新築住宅を借りた場合は難しいのが実情です。

上記計算式で計算するためには土地と家屋の固定資産税課税標準額を把握しなければいけないのですが、新築の場合はそれらを把握することができません。

土地と家屋の固定資産税課税標準額はその年の1月1日時点での状況に応じて課税されますが、新築の場合だとその年の1月1日時点ではまだ家屋が存在しないため、家屋の固定資産税課税標準額が存在しません。土地の場合は1月1日時点で存在しているため土地の固定資産税課税標準額を把握することはできると思いますが、土地の課税標準額は更地の状態と家屋が建っている状態では異なります(住宅用地の場合土地の固定資産税は軽減される)ので、いずれにしても新築の場合は土地も家屋も正確な固定資産税課税標準額を把握できないということになります。

一応その場合の救済措置として下記のような代替計算方法を国税庁が提示しています。

36-42(3)

その住宅等が年の中途で新築された家屋のように固定資産税の課税標準額が定められていないものである場合 当該住宅等と状況の類似する住宅等に係る固定資産税の課税標準額に比準する価額を基として計算する。

このあたりは国税庁もかなりフワっとした書き方になっていて、要は計算できないなら似たような住宅の固定資産税の課税標準額を利用していいよってことになっています。

ですが類似する住宅の固定資産税の課税標準額ってどうやって調べたらいいの?とかその辺りは明示されていません。

固定資産税の課税標準額は個人情報に当たるので近隣のマンションの課税標準額を調べたくても所有者や物件の賃借人や競落人など利害関係者でないと閲覧できません。

税務署に行って上記について相談しましたが「貸主さんへ問い合わせて他に所有されている近隣物件の固定資産税課税標準額を教えてもらえばいいのではないでしょうか?」といった回答でした。。。

一応貸主にも上記について問い合わせましたが、やはり新築の場合は土地と家屋の固定資産税課税標準額を提示することはできないが、来年の4月1日以降なら提示することは可能との回答でした。

従って来年の法人の確定申告時には上記計算式に基づいた正確な「賃貸料相当額」を計算することはできると思いますが、新築の今年に関しては諦めて賃料の50%で計算せざるを得ないかもしれません。

まとめ

今回は法人名義で住宅を借りて役員社宅とする場合の注意点についてまとめました

- 役員社宅は節税効果が高い

- 役員に貸した場合の賃料は低く抑えたい

- 役員に貸した場合の賃料は国税庁の提示した計算式で計算が必要

- 計算が難しい場合は法人名義で借りた賃料の50%とすれば問題ない

- 新築物件の場合は計算が難しいため注意が必要

確定申告を行う年の1月1日時点で家屋が登記されている物件を借りればその年の4月1日以降なら土地・家屋の固定資産税課税標準額を調べることは可能なので法人名義で物件を借りて役員社宅とする場合は新築物件は避けるのが無難だと思います。

コメント